Kassenzettel: Verkauf der Westrock Aktie

Erst Anfang April haben wir erstmalig in Westrock investiert. Nach knapp einem Monat haben wir uns schon wieder getrennt. In diesem Artikel erfährst Du wie es zu dieser Entscheidung kam und in welches Unternehmen wir statt dessen investiert haben.

Aktienverkauf der Westrock Aktie

Nach unserem Einstieg bei Westrock lief alles zu unserer vollsten Zufriedenheit. Zeitweise lagen wir mit mehr als 20% im Plus. Offenbar hatten wir einen hervorragenden Einstiegszeitpunkt erwischt.

Vollkommen überraschend kam dann am 05.05.2020 die Mitteilung, dass Westrock die Dividende von 46,5 auf 20 US-Cent, also um 57%, kürzt.

Aus unserer Sicht dürfte Westrock von Corona unbeeinflusst sein und eher sogar davon profitieren. Wir vermuten, dass Corona lediglich als Vorwand genutzt wird, um die Dividende zu „resetten“ und freigewordene Mittel zu anderen Zwecken wie Schuldenabbau zu verwenden.

Wir handhaben unsere Reaktion auf eine Dividendenkürzung nicht so dogmatisch wie es andere Finanzblogger tun. Ohne Zweifel ist eine Dividendenkürzung ein sehr starkes Verkaufssignal. Dennoch wollen wir jedes Unternehmen noch einmal genau betrachten und erst nach einer Abwägung aller Faktoren eine Entscheidung treffen.

Im Falle von Westrock verträgt sich die vermutete Motivation für die Dividendenkürzung nicht mit unserem Anspruch an unsere Investments – insbesondere an unsere US-amerikanischen Investments. Wir erwarten, dass die Dividende einen hohen Stellenwert hat und erst als letzte Option angetastet wird. Das scheint in diesem Fall nicht so gewesen zu sein.

Glücklicherweise standen wir zu dem Zeitpunkt noch deutlich im Plus und so fiel uns die Entscheidung zum Ausstieg nicht schwer.

Wir verkauften Westrock am 05.05.2020 bei einem Kurs von 27,40 Euro. Das bedeutet einen Gewinn von 128,00 Euro. Nach Abzug der Transaktionskosten verbleibt ein Gewinn von 120,00 Euro. Das sind 12,30% Gewinn auf das investierte Kapital oder eine Verzinsung des Kapitals von sagenhaften 249,68% (CAGR).

Der Verkauf von Westrock erhöhte unsere Liquidität um 1.092,00 Euro.

Nachkauf der Iron Mountain Aktie

Mit unserem Ausstieg bei Westrock stellte sich die Frage ob wir ein Unternehmen finden, bei dem wir unser freigesetztes Kapital kurzfristig re-investieren können. Dieses sollte mindesten eine Dividendenrendite von 7% aufweisen um die entfallene Dividende gleichwertig ersetzen zu können.

Aufgrund der eher positiven Kursentwicklungen im April ergab das Screening unserer Watchlist zunächst keine wirklich interessanten Kandidaten.

Am 07.05.2020 kam uns dann erneut der Zufall zur Hilfe. Iron Mountain, die für uns aufgrund der hohen Ausschüttungsquote durchaus ein Wackelkandidat sind, deklarierte eine gleichbleibende Dividende von 61,85 US-Cent.

Das war für uns exakt das Zeichen, was wir uns auch von Westrock erwartet hätten. Letztendlich bestätigt Iron Mountain mit dem Verzicht auf eine Dividendenkürzung den hohen Stellenwert, den die Dividende für das Unternehmen hat.

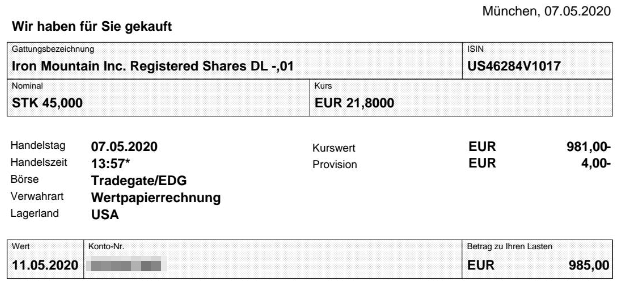

Aus diesem Grund griffen wir kurzentschlossen ein weiteres Mal zu. Wir kauften 45 Aktien zum Kurs von 21,80 Euro über Tradegate. Für diesen Aktienkauf investierten wir inkl. Transaktionsgebühren und Spesen 985,00 Euro.

Iron Mountain zahlt jeweils im Januar, April, Juli und Oktober eine Dividende aus. Die Dividendenrendite hat zum Zeitpunkt unseres Nachkaufs rund 12 Prozent betragen und das Dividendenwachstum lag in den vergangenen 5 Jahren bei durchschnittlich 5,58 Prozent. Die Ausschüttungsquote weist Seeking Alpha momentan mit 117 Prozent aus.

Unsere jährlichen Dividendeneinnahmen steigen durch diese Investition um 111,15 US-Dollar. Das entspricht einer Erhöhung unseres monatlichen Einkommens aus Dividenden um 9,26 US-Dollar. (Netto verbleibt ein Plus von 36,75 US-Dollar gegenüber der Dividende, die wir von Westrock erwartet hätten.)

Mit dieser Investition erhöht sich unser Bestand auf 120 Aktien, für die wir insgesamt 3.036,01 Euro investierten. Damit sinkt unser Einstiegspreis von ursprünglich 29,89 Euro über zuletzt 27,40 Euro auf 25,30 Euro und unser Yield on Cost steigt auf 9,02 Prozent.

Aktuell halten wir Aktien von insgesamt 50 Unternehmen in unserem Depot (exklusive der 6 Unternehmen, in die wir per Sparplan investieren). Jede dieser Positionen wollen wir zunächst auf insgesamt 3.000 Euro ausbauen.

Iron Mountain hat diese Marke nun erreicht. Aus diesem Grund werden wir vorläufig keine weiteren Anteile erwerben.