Kassenzettel: Tanger Factory Outlet Centers Dividende Mai 2020

Tanger Factory Outlet Centers (SKT) schüttet viermal jährlich eine Dividende aus und ist somit ein Quartalszahler. Die Auszahlungstermine liegen im Februar, Mai, August und November.

Die Aktie befindet sich seit dem 29.07.2019 im SchwarzGeld-Depot. Am 20.03.2020 kauften wir letztmalig Aktien des Unternehmens nach. Im Mai erhielten wir nun zum vierten Mal eine Dividendenzahlung für unsere Anteile.

Gleichzeitig kündigte das Unternehmen an, dass es die Dividendenzahlung vorläufig aussetzen werde. Was dies für uns und unseren Weg in die finanzielle Freiheit bedeutet, erfährst Du in diesem Beitrag.

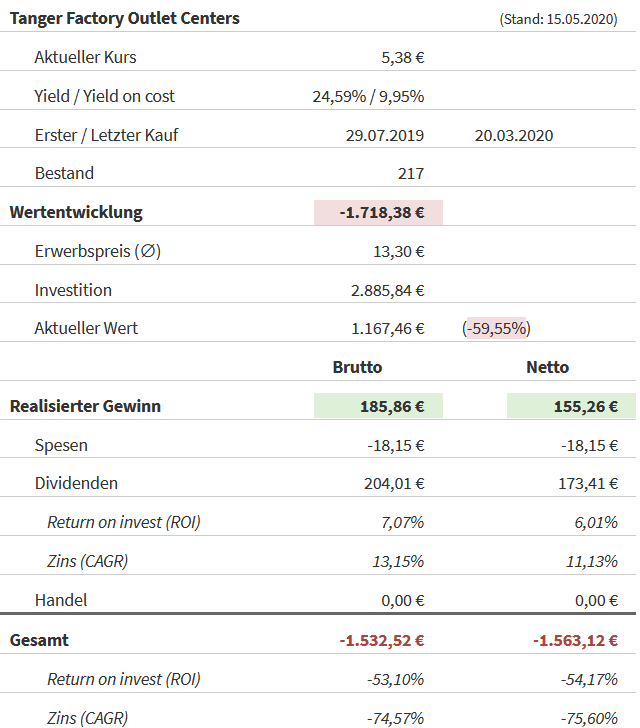

Aktuell besitzen wir 217 SKT-Aktien aus drei Käufen. Unseren durchschnittlichen Kaufkurs konnten wir durch den Nachkauf im März von 15,67 Euro auf 13,30 Euro reduzieren. Insgesamt haben wir also 2.885,84 Euro investiert.

Die Tanger Factory Outlet Centers Dividende

Die Quartalsdividende beträgt 35,75 US-Cent pro Aktie. Sie wurde im Vergleich zum vorhergehenden Quartal um putzige 0,7 Prozent gesteigert. Was wir im vorigen Quartal noch als Signal für eine Fortsetzung der Dividendenpolitik an die Aktionäre verstanden haben, erweist sich nun offenbar als nicht haltbar. Wie bereits erwähnt, ist diese Dividendenzahlung vorerst die letzte.

Unser Yield on Cost ist von ursprünglich rund 8,55% durch den Nachkauf im März auf zuletzt 9,95% gestiegen und fällt zukünftig zunächst auf 0%.

Für unsere 217 Aktien haben wir 77,5775 US-Dollar Dividende erhalten.

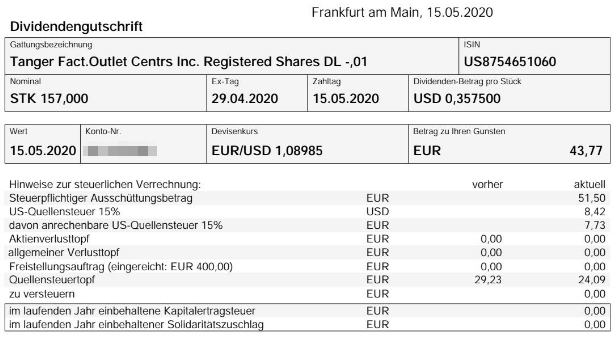

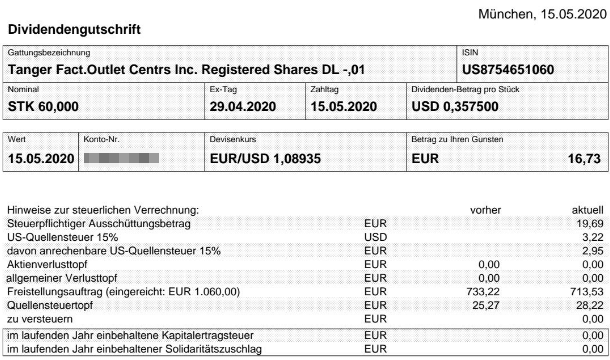

Da wir unseren ersten Kauf bei onvista und den Nachkauf bei Smartbroker ausführten, ging die Dividende in zwei Depots ein.

- Die onvista Bank rechnete die Dividende für 157 Anteile zum Kurs von 1,08985 in 51,50 Euro um.

Nach Verrechnung der Quellensteuer wurde uns am 15.05.2020 eine Netto-Dividende von 43,77 Euro gutgeschrieben. - Smartbroker rechnete die Dividende für 60 Anteile zum Kurs von 1,08935 in 19,69 Euro um.

Nach Verrechnung der Quellensteuer wurde uns am 15.05.2020 eine Netto-Dividende von 16,73 Euro gutgeschrieben.

Aufgrund des günstigeren Wechselkurses, der minimalen Dividendensteigerung und dem Nachkauf fiel die Dividende um 20,31 Euro höher als im Vorquartal aus.

Die Performance der Tanger Factory Outlet Centers Aktie

Insgesamt erhielten wir bereits 204,01 Euro Dividenden von Tanger Factory Outlet.

Unser Return on Invest (ROI), bezogen auf die Dividende, beträgt somit für dieses Investment 7,07%.

Die Verzinsung (CAGR*) unseres eingesetzten Kapitals liegt aktuell bei 13,15% pro Jahr.

Aktuell stehen wir mit 59,55% oder 1.718,38 Euro im Minus.

Würden wir unsere Aktien jetzt verkaufen und den Kursverlust realisieren, läge unser Verlust aus Dividenden und Kursentwicklung bei 53,10% und die Verzinsung bei -74,57%.

Unsere Bewertung der Tanger Factory Outlet Centers Aktie

Schon unseren letzten Beitrag leiteten wir mit der Feststellung ein, dass die Tanger Aktie ein schwieriger Fall ist. Daran hat sich leider bis heute nichts geändert.

Aktuell bewegt uns die Frage ob wir besser aussteigen oder ggf. sogar noch einmal aufstocken wollen. Ist der momentane Kurs eine Chance auf mittelfristig sprudelnde Dividenden und Kurswachstum oder vielleicht doch eher das Risiko eines Totalverlustes? Wenn wir nicht bereits fast 3.000 Euro investiert hätten, würden wir das Risiko sofort eingehen. Aber angesichts des vergleichsweise hohen Betrags, den wir bereits investiert haben, steht hier doch ein relativ hoher Teil unseres Depots im Feuer.

Also versuchen wir einmal eine nüchterne Betrachtung:

Tangers Mieter können aktuell nur eingeschränkt oder gar nicht ihren Geschäften nachgehen und somit nur verringerte oder keine Umsätze erzielen. Damit besteht das Risiko, dass sie ihren Mietverpflichtungen nicht nachkommen können.

Die Zahlen, die Tanger bis Ende März berichtet hat, sehen noch vergleichsweise harmlos aus. Allerdings enthalten diese noch nicht die volle Auswirkung der Corona-Pandemie. Die Shops in den USA wurden erst ab Mitte März geschlossen. Laut Tangers Presseerklärung war der Tiefpunkt der Ladenschließungen am 6. April erreicht. Seitdem öffnen Läden langsam und mit Einschränkungen wieder. Dies soll aber nicht darüber hinwegtäuschen, dass sich die volle Wucht des Lockdowns erst in den Zahlen des nächsten Quartals zeigen wird.

Dennoch ist die momentane Situation aus unserer Sicht eine temporäre Herausforderung. Der Handel wird irgendwann wieder in Schwung kommen. Es stellt sich nur die Frage wie lange es dauern und ob der Handel jemals wieder das Niveau vor Corona erreichen wird?

Um diese Zeit zu überbrücken hat das Management aus unserer Sicht vernünftig gehandelt. Es wurde ein ganzes Bündel an Maßnahmen ergriffen, um das eigene Überleben und das der Mieter zu sichern. Die wichtigste Maßnahme dürfte wohl sein, dass den Mietern die zinsfreie Stundung der Mieten für April und Mai angeboten wurde. Erst im Januar und Februar 2021 sind diese zahlbar. In Folge konnte das Unternehmen im April nur 12% der ausstehenden Mieten einnehmen.

Um diesen Liquiditätseinbruch zumindest teilweise zu kompensieren wurde eine bislang ungenutzte Kreditlinie aktiviert und Managementgehälter zwischen 25% und 50% gekürzt. Da ist es nur folgerichtig und konsequent, dass auch Aktionäre (temporär) auf die Dividende verzichten.

Nach eigener Aussage kann das Unternehmen mit diesen Maßnahmen selbst im konservativsten Szenario eines vollständigen Mietausfalls etwa zwei Jahre überleben.

Zusammenfassend kommen wir für uns zu dem Schluss, dass das Unternehmen, soweit wir es beurteilen können, verhältnismäßig gut aufgestellt ist und die (unverschuldete) Krise meistern kann. Tanger wird mittelfristig wieder Mieteinnahmen erzielen, Gewinne erwirtschaften und damit auch wieder Dividenden ausschütten können.

Vermutlich wird aber auch etwas von der Krise hängen bleiben. Die Shopping-Laune insbesondere der verängstigten Menschen dürfte nachhaltig beeinträchtigt sein und zu Umsatzeinbußen führen. Das wiederum wird Tanger zwingen zu günstigeren Konditionen zu vermieten.

Obwohl wir nicht damit rechnen, dass wir kurz- oder mittelfristig eine Dividende auf dem vorigen Niveau sehen werden, gehen wir davon aus, dass der Kurs steigen wird, sobald erste positive Meldungen aus dem Handel kommen.

Insofern sehen wir den aktuellen Kurs eher als Chance denn als Risiko und werden ggf. einen weiteren Kauf tätigen und unseren Einstandskurs damit noch einmal verringern.

Es sei aber deutlich darauf hingewiesen, dass dies unsere subjektive Meinung ist und wir vollkommen falsch liegen können. Insofern soll dies keineswegs als Handlungsempfehlung missverstanden werden.

Wie findest Du unsere Überlegungen? Und wie würdest Du an unserer Stelle entscheiden? Wir sind gespannt auf Dein Feedback.

Die Tanger Factory Outlet Centers Aktie auf einen Blick

* Seit dem 30.04.2020 berechnen wir die Verzinsung basierend auf der zeitgewichteten Haltedauer unserer Aktien. Ob dies ein mathematisch korrektes Verfahren ist, wissen wir nicht. Es erscheint uns aber eine valide Näherung an die tatsächliche Verzinzung unseres Kapitals unter Berücksichtigung unterschiedlicher Kaufzeitpunkte.