Kassensturz: Passives Einkommen Juni 2020

In unserem Kassensturz berichten wir Monat für Monat über die Entwicklung unseres Aktiendepots und unser passives Einkommen aus Dividenden. Wir geben einen Überblick über unsere Aktienkäufe und -verkäufe sowie unsere eingesammelten Dividenden.

Somit ermöglicht der Kassensturz eine regelmäßige Kontrolle unserer Ziele und gibt einen Überblick darüber, wo wir uns auf unserem Weg in die finanzielle Freiheit befinden.

Im Juni 2020 eröffneten wir fünf neue Beteiligungen und erhöhten unsere Investition in zwei Unternehmen. Ein Unternehmen, an dem wir beteiligt sind, gab eine Dividendenerhöhung bekannt.

Darüber hinaus konnten wir im Juni ein passives Einkommen aus Dividenden und anderen Quellen in Höhe von 588,76 Euro erzielen.

Und schließlich konnten wir nach „nur“ 4 Monaten endlich unsere Depotumzüge zu Smartbroker erfolgreich abschließen.

Unsere Aktienkäufe im Juni 2020

Als ob nichts geschehen sei, kletterten die Kurse Anfang Juni in atemberaubendem Tempo. Wir befürchteten bereits den Juni ohne planmäßige Investition abschließen zu müssen. Ja, zugegeben, wir wurden ein wenig von FOMO ergriffen und passten einige Limitorders nach oben an. Das taten wir, wie sich herausstellte, genau einen Tag zu früh.

Am 09. Juni setzte eine relativ kräftige Korrektur ein, in deren Folge wir zwar zu unseren Transaktionen kamen, aber eben auch wieder einmal nicht zu unseren Wunschkonditionen. Zwei Tage mehr Geduld und wir hätten das eine oder andere Schnäppchen sichern können. Egal, abgerechnet wird am Ende… 🙂

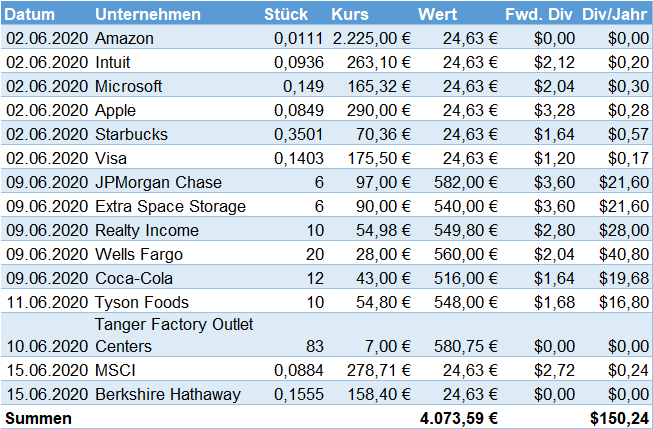

An diesen Unternehmen konnten wir uns im Juni 2020 mit Aktienkäufen beteiligen

Insgesamt führten wir im Juni 7 Einzelkäufe und 8 Aktienkäufe per Sparplan durch. Dafür investierten wir insgesamt 4.073,59 Euro.

Damit haben wir nun in diesem Jahr insgesamt 32.743,26 Euro investiert und damit knapp 78% unseres Jahresziels von 42.200 Euro Neuinvestition durch Einzelkäufe erreicht.

Wir eröffneten mit JPMorgan Chase, Extra Space Storage, Realty Income, Coca-Cola und Wells Fargo neue Positionen und erhöhten unsere Positionen bei Tyson Foods und Tanger Factory Outlet Centers. Insgesamt halten wir aktuell Beteiligungen an 64 Unternehmen, was bereits deutlich über unserer Zielmarke von 50 Unternehmen liegt.

Von der aktuellen Anzahl Beteiligungen sind jedoch die Unternehmen, in die wir per Sparplan investieren (8), sowie (einige) Unternehmen, an denen wir uns bereits vor dem Einstieg in die Dividendenstrategie beteiligt haben, abzuziehen. Darüber hinaus verstehen wir unsere Zielmarke als weiches, beziehungsweise variables, Ziel, für das eine geringfügige oder temporäre Unter- oder Überschreitung unschädlich ist.

Wesentlich ist der Anspruch, dass wir Risiken durch eine möglichst breite Streuung minimieren wollen. Ob sich auf ein Unternehmen schließlich zwei oder vier Prozent des Risikos in Form der Investitionssumme konzentrieren, macht keinen Unterschied. Unwohl würden wir uns fühlen, wenn wir in Größenordnungen über fünf Prozent vordringen würden, was aktuell nicht einmal für unsere größte Position zutrifft.

Die Zahl 50 ist dabei relativ willkürlich gewählt. Für uns erscheint dies eine Größenordnung, die einerseits noch halbwegs überschau- und administrierbar ist und andererseits eine vernünftige Risikostreuung ermöglicht.

Unsere Aktienkäufe per Sparplan im Juni 2020

Neben unseren Investitionen per Einzelkauf haben wir uns zum Ziel gesetzt, spätestens zum Ende des Jahres 200,- Euro monatlich per Sparplan zu investieren und die Anzahl unserer Sparpläne auf 8 Unternehmen zu erhöhen.

Dem aufmerksamen Leser wird aufgefallen sein, dass wir dieses Ziel im Juni erreicht haben. Mit der Aufnahme von Berkshire Hathaway und MSCI besparen wir nun die angestrebten 8 Unternehmen.

Zu Berkshire Hathaway muss man wahrscheinlich nicht viel sagen. Wir haben eher impulsiv nach der Lektüre eines anderen Blog-Artikels begonnen Warren Buffetts Unternehmen zu besparen.

MSCI hat ohnehin schon eine beeindruckende Performance hingelegt. Wir glauben, dass die auf Hochtouren laufende Geldpresse diesen Erfolg weiter befeuern wird. Einerseits wird noch mehr Geld in Aktien fließen und andererseits wird es auf lange Zeit weiterhin keine Zinsen geben, damit die Geld druckenden Staaten die wachsenden Schuldenberge irgendwie bedienen können. Damit werden auch immer mehr Privatanleger am Ende bei Aktien und vor allem ETFs landen und Geld in MSCIs Kassen spülen.

Auswirkung auf unser passives Einkommen aus Dividenden

Unsere Transaktionen im Juni führen zu einer Steigerung unserer erwarteten jährlichen Dividendeneinnahmen (eDEpa) um 150,24 US-Dollar auf 3.536,17 Euro. Das entspricht einer Erhöhung unseres durchschnittlichen, monatlichen, passiven Einkommens aus Dividenden um 12,52 US-Dollar auf 294,68 Euro.

Sofern der aktuelle Status beibehalten wird, erhalten wir dieses Einkommen bis in alle Ewigkeit. Natürlich gehen wir davon aus, dass die Unternehmen, an denen wir beteiligt sind, nicht nur die Dividende in gleicher Höhe weiter bezahlen, sondern diese Jahr für Jahr steigern werden.

Unsere Aktienverkäufe im Juni 2020

Im Juni haben wir keine Aktien verkauft.

Unser passives Einkommen im Juni 2020

Auch im Juni 2020 erhielten wir passives Einkommen aus Dividenden und weiteren Quellen. Insgesamt durften wir uns über 588,76 Euro freuen, die durch Dividenden, Einspeisevergütung für Solarstrom und die Ersparnis aus dem selbst genutzten Strom unserer Photovoltaikanlage zusammen kamen.

Passives Einkommen aus Dividenden

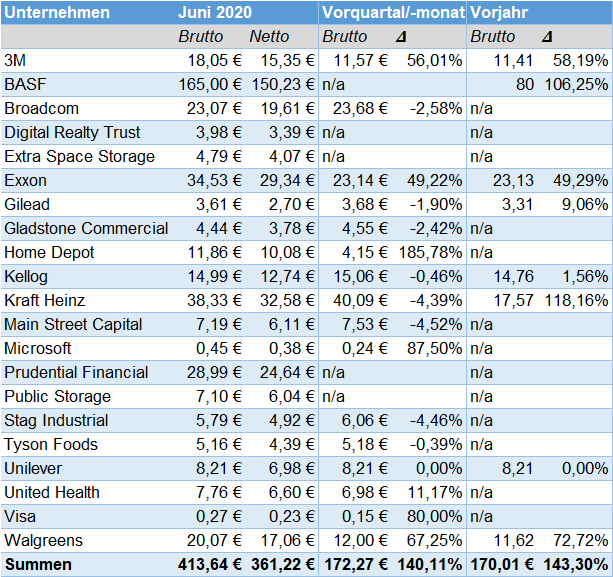

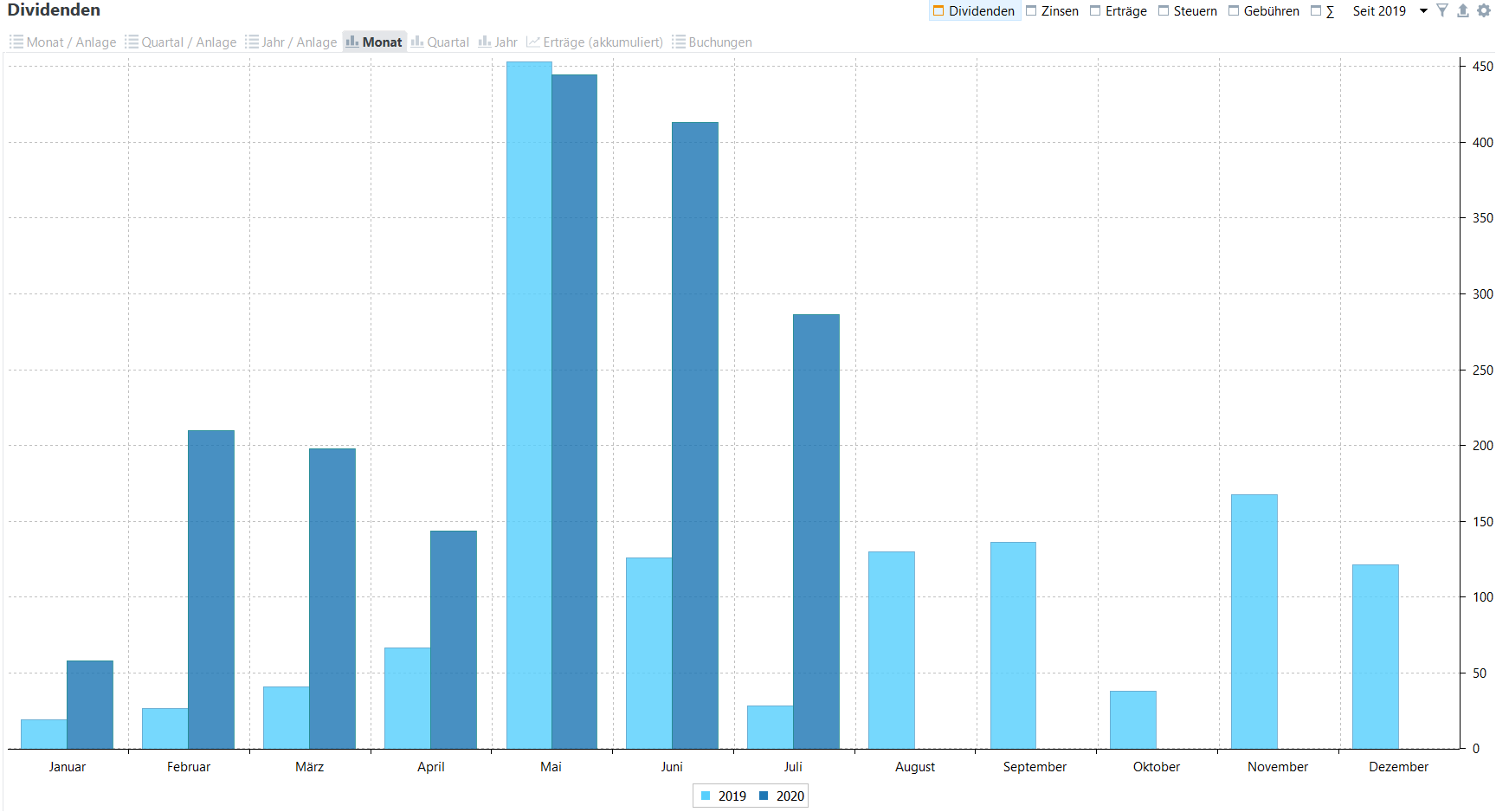

Im Juni erhielten wir Dividendeneinnahmen in Höhe von 413,64 Euro.

Insgesamt haben wir in diesem Jahr damit bereits 1.469,36 Euro Dividenden eingesammelt und damit 58,8% unseres Jahresziels von 2.500 Euro erreicht. Darüber hinaus übertrifft die Summe der Dividenden bereits nach einem halben Jahr die Summe der Dividenden, die wir 2019 erhielten.

Im Vergleich zum Vorquartal der Gruppe C, also dem März, ergibt sich ein Plus von 215,78 Euro (+109%).

Ein großer Teil des Plus geht auf das Konto der BASF, die ihre Jahresdividende ausgeschüttet hat. Der übrige Teil resultiert aus unseren Investitionen der letzten Monate, die dazu führten, dass wir von einigen Unternehmen erstmalig eine Dividende und von anderen eine höhere Ausschüttung erhielten. Schließlich hat die Dividendensteigerung der UnitedHealth Group zu diesem Plus beigetragen.

Im vorigen Jahr, also im Juni 2019, erhielten wir Dividenden in Höhe von 126,01 Euro, die von acht Unternehmen stammten.

Somit ergibt sich im Vergleich zum Vorjahr ein üppiges Plus von 287,63 Euro (+228%) obwohl wir uns (bedauerlicherweise) von Vonovia getrennt haben, die im Juni 2019 ihre Jahresdividende ausschütteten.

Unsere Dividendeneinnahmen erhielten wir von folgenden Unternehmen:

In Summe erhielten wir in den letzten 12 Monaten (TTM) Dividendeneinnahmen in Höhe von 2.090,00 Euro. Dies entspricht durchschnittlich 174,17 Euro pro Monat. (+23,97 Euro/+16% im Vergleich zum Vormonat).

Folglich haben wir aktuell 5,8 Prozent unseres angestrebten Ziels von 3.000 Euro pro Monat erreicht.

Passives Einkommen aus weiteren Investitionen

Auch im Juni erhielten wir einen Abschlag auf die Vergütung für den eingespeisten Strom unserer Photovoltaikanlage in Höhe von 120 Euro.

In Bezug auf die Produktion und die Sonnenstunden konnte der Juni bei weitem nicht mehr mit April und Mai mithalten. Wir produzierten insgesamt nur 1.798 kwh Strom.

Unser Stromverbrauch stieg auf 280 kwh. Von diesen konnten wir 212 kwh aus eigener Produktion decken. Nur 68 kwh Strom mussten wir aus dem Netz zukaufen. Unser Autarkiegrad beträgt damit im Juni 76%.

Die Ersparnis für den selbst produzierten Strom entspricht 55,12 Euro.

In Summe erhielten wir bislang 1.097,46 Euro Einspeisevergütung und konnten 349,33 Euro Stromkosten sparen. Unter Vernachlässigung der steuerlichen Behandlung der PV-Anlage beträgt der näherungsweise Return on Invest 9,49 und die Verzinsung 12 Prozent.

Wertentwicklung unseres Aktiendepots im Juni 2020

Der Juni setzte die Serie der vorigen beiden Monate mit einer positiven Tendenz fort. Der Wert unseres Aktiendepots steigerte sich zum dritten Mal in diesem Jahr und verzeichnete ein Plus von 1,07%. Unter Berücksichtigung der oben erwähnten Zukäufe stieg der Depotwert sogar um 6,75%.

Gewinner des Monats war Tanger Factory Outlet Center mit 20,67% Kurszuwachs.

Verlierer des Monats war Oneok mit 11,49% Kursverlust.

Und wie lief Dein Monat? Schreibe uns einen Kommentar. Wir sind gespannt auf Dein Feedback.